長期の海外旅行保険めちゃくちゃ高いんだけど、どうにか安くすませる方法はないものか・・・

海外旅行に行く際、万が一の病気やケガに備えて旅行保険は欠かせません。

しかし、保険料が高くて悩んでいる方も多いのではないでしょうか。

日本の保険会社のプランは高額なものが多いですが、実はクレジットカード付帯の保険や海外の保険をうまく活用することで、コストを大幅に抑えることができます。

この記事では、保険の選び方や、実際に私が作成したオススメのクレジットカード、海外の保険プランなどを紹介します。

旅行の費用を抑えながら、万が一のトラブルに備えるための保険選びのポイントを解説しますので、ぜひ参考にしてください。

日本の会社の海外旅行保険料は高額

年齢、渡航する地域によっても保険料は変わりますが、日本の会社の海外旅行保険料はとても高額です。

特に私はアフリカ、南アメリカ、中東、ヨーロッパ、アジア等、世界を周るので保険料は高額になります。

ためしに見積もりをとってみましたが、最安値だと提案された東京海上I05プラン(治療・救援費用:500万円のみ)でも、1年間の保険料が368,210円と言われて目玉が飛び出ました。

一番人気と紹介された東京海上N2プラン 【1年間の保険料:414,490円】

- 傷害死亡:500万円

- 傷害後遺障害:500万円

- 治療救援費用:1,000万円

- 疾病死亡:500万円

- 賠償責任:5,000万円

- 携行品損害:10万円

- 飛行機手荷物遅延:3万円

- 飛行機遅延費用:あり

これはさすがに高すぎる。

一部地域のみであれば、たびほとかが安いと思いますが、私は色んな地域を旅するので使えませんでした。

クレカ付帯の海外旅行保険とは

クレジットカード付帯の海外旅行保険は、コストをかけずに基本的な補償を得られる利点がありますが、補償額は必要最低限です。

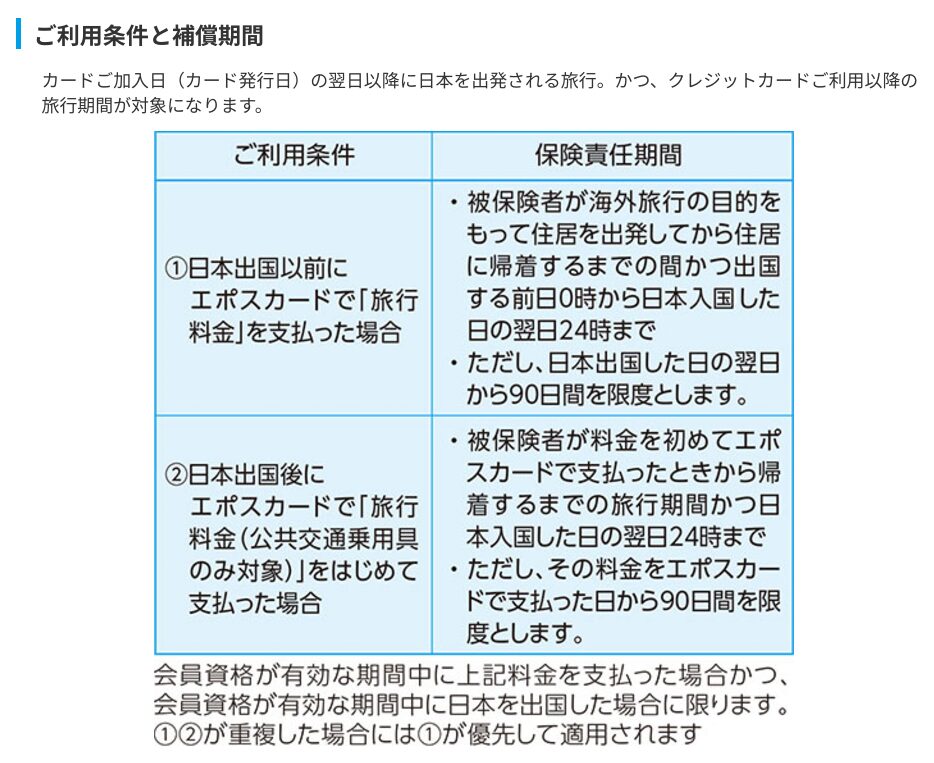

また、カードによって適用条件、補償期間、補償内容、補償金額が異なるため、事前にカード会社のホームページ等で入念に調べる必要があります。

また、利用条件等のルールが頻繁に変わるのでこまめにチェックが必要です。

クレジットカードに付帯する海外旅行保険には、自動付帯と利用付帯の2種類があります。

- 自動付帯

クレジットカードを保有しているだけで海外旅行保険が適用される

特定の条件を満たす必要がなく、旅行代金をそのカードで支払う必要もない - 利用付帯

特定の利用条件を満たした場合にのみ海外旅行保険が適用される

主な条件として、旅行代金をそのクレジットカードで支払うことが多い

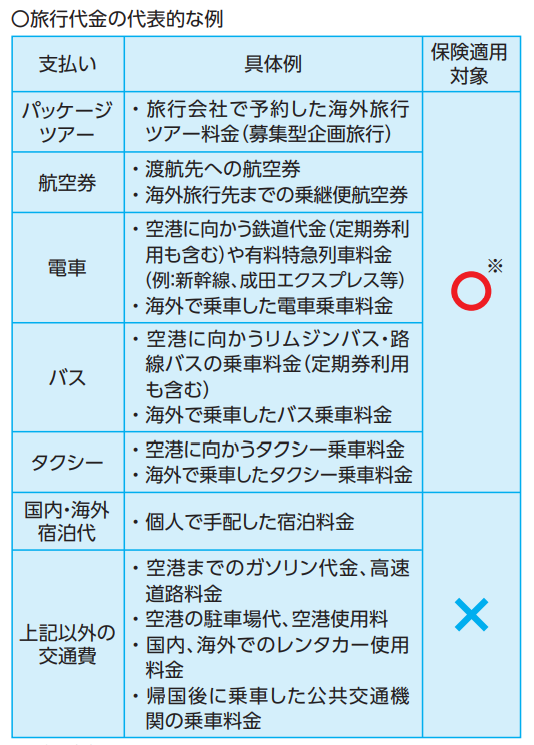

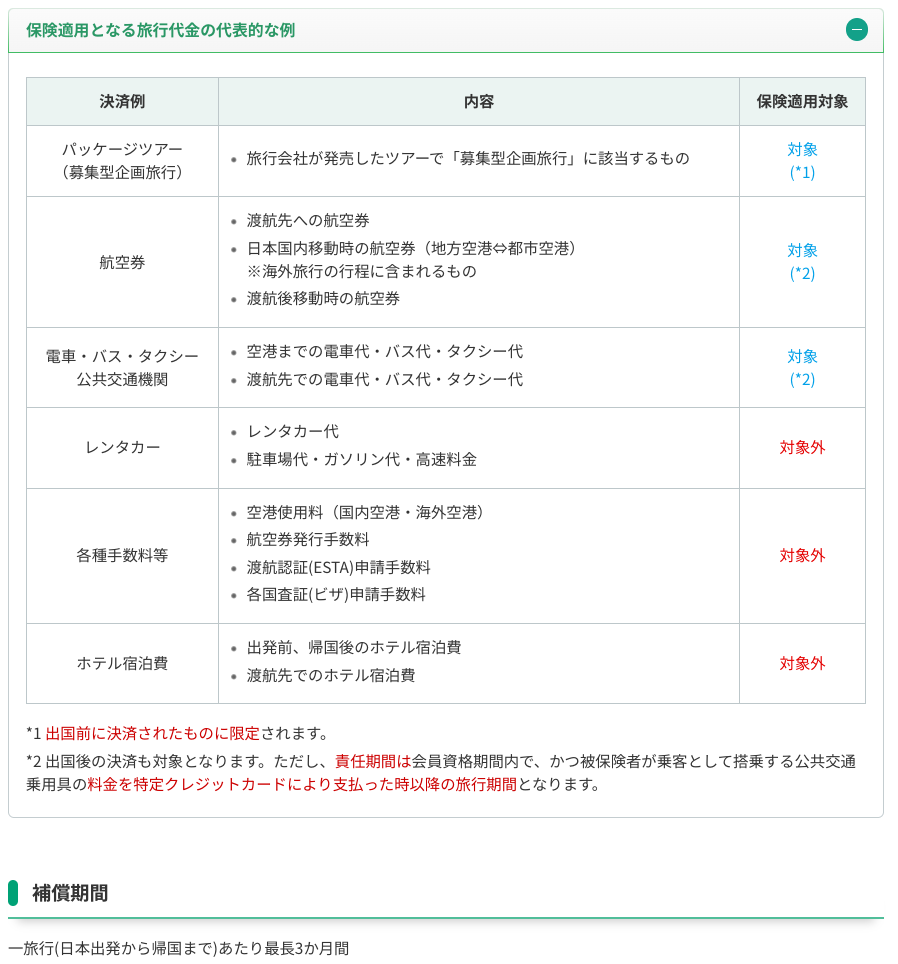

利用付帯の適用条件はカードによって異なるため確認が必要です。

- 海外旅行で利用する公共交通機関(航空機、電車、バスなど)の料金

- パッケージツアーの代金

- その他、カード会社が指定する旅行関連費用

だいたいのカードは補償期間が90日(3ヶ月)のものが多いです。

ですがこの期間では、長期で旅行する人には足りません。

しかし、利用付帯のカードの中には、海外に行ってから利用付帯のカードで現地の公共交通機関をカード払いすると、カード払いした日から90日間保険が有効になるものもあります。

私の持っているカードでは、エポスゴールドカード、Delightジャックスカード、ジャックス横浜カード、ホークスfunカードが該当します。

※補償期間は「日本出国から3ヶ月間」という使い方しかできない利用付帯のカードは多々ありますので注意!

海外旅行で必要な補償額はいくら?

医療費の高いアメリカはもちろんのこと、途上国でも外国人向けの設備が整った病院は、日本の医療費よりかなり高額な治療費を請求されることも多いです。

治療・救援者費用は何千万円とかかることもあるので、確率低・損失大の人生が破綻するレベルのものは保険で備える必要があります。

携行品損害や、飛行機遅延の補償は、人生が破綻するレベルの損害とは言えませんので、貯金で備えたら良いと思います。

クレカ付帯の海外旅行保険は、良いカードでも治療費の補償額の上限が200万円〜300万円のものが多いです。

カードによってはそもそも海外旅行保険が付いていなかったり、あっても50万円〜100万円のものも多いです。

カード1枚で、200〜300万円の補償額で足りるのか?

人によって、旅行する地域や期間、どんな観光をするかによっても必要な補償額は違うと思います。

しかし私は、長期の旅行者であれば、クレカの海外旅行保険(1枚あたり200万〜300万円)の補償金額ではアジアですら心もとないと思っています。

- インドネシアでのダイビング送迎車横転事故

多発性外傷や骨折により、約689万円の保険金支払い - 中国での転落事故

腰椎骨折で30日間入院し、約1,076万円の保険金支払い - アメリカでの溺水事故

ICU入院と搬送費用で約1,700万円の保険金支払い - タイでの心筋梗塞

13日間入院・手術、医師・看護師付き添いの医療搬送で約781万円の保険金支払い - エジプトでの脳内出血

18日間入院、医師・看護師が付き添いの医療搬送で約895万円の保険金支払い

ざっと調べただけでもこれだけの高額請求の事例が出てきました。

アメリカの医療費が高額なのは有名ですが、他の国でも高額請求の事例はあります。

長期の旅行だと何かと体調を崩したりすることもあるでしょう。

治療費の補償は最低でも500〜600万円はあったほうが良いのではないかと思います。

1,000万円以上の補償金額があれば、ある程度安心できるのではないでしょうか。

治療費の補償を無制限でかけて、準備万端で世界一周に臨む人がいる一方で、中には保険代をケチって無保険で世界を旅する猛者もいます。

以前無保険で旅をしていた「タビロック」というブログを運営していた夫婦のバックパッカーがいました。

出国時には海外旅行保険に加入していましたが、旅の途中で契約期間が終了してしまいました。

それまでに保険を使い過ぎていたため保険会社から更新を断られてしまい、無保険のまま旅を継続していました。

その夫婦はマラリアに感染したにもかかわらず、高額な医療費を恐れて病院受診を避けたため症状が悪化し、二人とも亡くなってしまいました。

無保険での旅行は非常に危険であり、命を守るためにも保険加入が不可欠です。

これは私自身の経験ですが、インドネシア旅行中に体調が悪くなり、帰国後関空で救急車で病院に運ばれ、そのまま入院したことがあります。

クレカ付帯の海外旅行保険で医療費は全額カバーされたので良かったですが、これがもし海外だったらと思うといくらかかるかわからない恐怖があります。

元気で健康なうちは、まさか自分が病気や怪我をするなんて思いもしないと思いますが、万が一の時を考え準備を万全にすることで、安心して海外旅行ができると思います。

クレカの保険とグローブパートナーを組み合わせた1年間の保険計画

クレカ付帯の海外旅行保険だけじゃ1年分の海外旅行保険を賄えないよね?

私は1年間の世界一周旅行を予定していますが、9月下旬頃に1週間ほど一時帰国予定です。

クレカの海外旅行保険は日本に帰国するとリセットされる特性があるので、それを利用してなんとか海外旅行保険の代金を安く済ませたいと思っています。

日本食や日本の家族も恋しいので、半年で一時帰国をしたいと思っています。

日程はまだ確定していませんが以下の表のようなスケジュールで海外旅行保険を計画しています。

| 4月5日〜7月3日 (90日) | 7月1日〜9月28日 (90日) | 10月1日〜12月29日(90日) | 12月27日〜3月26日 (90日) |

|---|---|---|---|

| 楽天プレミアムカード 治療費:300万円 救援者費用:200万円 携行品損害:50万円 | エポスゴールドカード 治療費:300万円 救援者費用:100万円 携行品損害:50万円 | 楽天プレミアムカード 治療費:300万円 救援者費用:200万円 携行品損害:50万円 | エポスゴールドカード 治療費:300万円 救援者費用:100万円 携行品損害:50万円 |

| セゾンゴールドアメックス 治療費:300万円 救援者費用:200万円 携行品損害:30万円 | グローブパートナー(海外の会社の海外旅行保険) 治療費:無制限 救援者費用:無制限 携行品損害:なし | セゾンゴールドアメックス 治療費:300万円 救援者費用:200万円 携行品損害:30万円 | グローブパートナー(海外の会社の海外旅行保険) 治療費:無制限 救援者費用:無制限 携行品損害:なし |

| Delightジャックスカード 治療費:200万円 救援者費用:200万円 携行品損害:20万円 | Delightジャックスカード 治療費:200万円 救援者費用:200万円 携行品損害:20万円 | ||

| ジャックス横浜カード 治療費:200万円 救援者費用:200万円 携行品損害:20万円 | ジャックス横浜カード 治療費:200万円 救援者費用:200万円 携行品損害:20万円 | ||

| ホークスfunカード 治療費:200万円 救援者費用:200万円 携行品損害:20万円 | ホークスfunカード 治療費:200万円 救援者費用:200万円 携行品損害:20万円 | ||

| 合計補償額 治療費:1,200万円 救援者費用:1,000万円 携行品損害:140万円 | 合計補償額 治療費:無制限 救援者費用:無制限 携行品損害:50万円 | 合計補償額 治療費:1,200万円 救援者費用:1,000万円 携行品損害:140万円 | 合計補償額 治療費:無制限 救援者費用:無制限 携行品損害:50万円 |

治療費、救援者費用、携行品損害は複数のカードや一般の海外旅行保険と併用・合算することが可能です。

当初は、グローブパートナーは契約せず、Delightジャックスカード、ジャックス横浜カード、エポスカードの3枚を日本出発から3ヶ月経った頃に利用して海外旅行保険を有効にさせて、クレカの海外旅行保険だけで旅をしようと考えていました。(ホークスfunカードはどれかのカードがうまく有効にできなかった場合の予備として考えていました)

しかし、世界一周の準備をすすめているこの1年間の間にも、クレカの海外旅行保険はどんどん改悪されていて、利用条件のルールが頻繁に変更されてきました。

旅行期間中にクレカのルール変更を気にしながら旅をしていては、安心して旅を楽しめません。

不確定要素が大きすぎるので、リスクを考えてやめることにしました。

日本出国〜3ヶ月までの補償を手厚くすることには利用できるので、解約せずに利用する予定です。

グローブパートナーの契約期間は、治療費と救援者費用が無制限なので、クレカ保険はエポスゴールドカードのみです。

もしこの期間に病院を受診し、治療費300万円、救援者費用100万円でおさまるようであれば、保険請求はグローブパートナーではなくエポスにする予定です。

携行品損害も50万円あるので、ちょっと安心です。

グローブパートナーについては後ほど紹介するので、まずはクレカの保険について詳しく説明していきます。

私が海外旅行保険用に所持しているクレカ

それぞれのカードの特徴や適用条件等の注意点を教えて

世界一周のために、海外旅行保険の補償が手厚いカードを複数枚作成しました。

以前から持っているカードもありますが、今回新たに作成したものやアップグレードしたものが多いです。

選定基準は、「キャッシュレス診療OK・傷害疾病治療費が200万円以上・救援者費用が100万円以上・携行品損害が20万円以上」です。

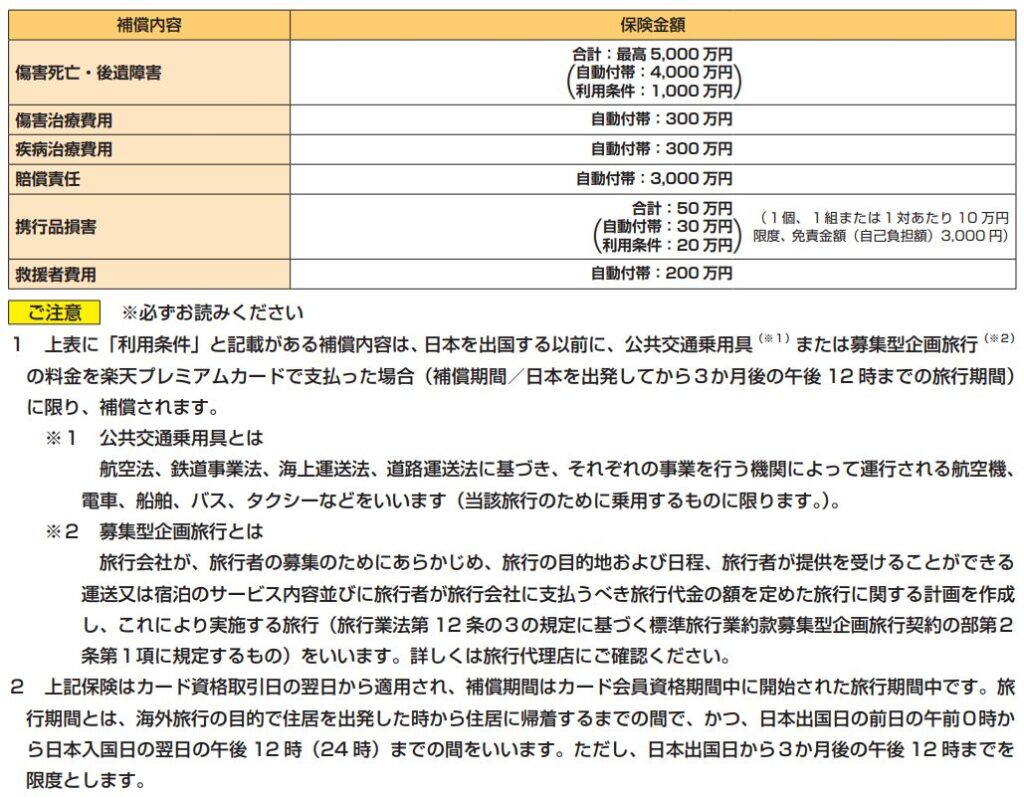

楽天プレミアムカード(VISA)

以前は下位グレードの楽天カードを持っていましたが、2020年10月から利用付帯の条件がツアー代金の支払いのみになってしまったため、自分で航空券やホテルを手配する私にとっては全く使えないカードになってしまいました。

しかし私は楽天経済圏の住人。

楽天銀行、楽天証券、楽天モバイル等楽天のサービスをたくさん使ってポイント倍率を上げて、楽天市場のお買い物マラソンやスーパーセールで日用品を買ってポイントの恩恵を受けています。

そこで私は楽天プレミアムカードにアップグレードすることにしました。

私が持っているクレカで唯一年会費11,000円(税込)を払っているカードです。

また、唯一自動付帯のカードでもあります。

治療費や救援者費用等は日本出発から3ヶ月間自動で付帯されますが、交通費などをこのカードで支払うことにより、死亡保障や携行品損害補償の金額が上乗せされます。

また、このカードにはプライオリティパスの特典がありますが、今まで使い放題だったのが、2025年1月1日以降年間5回まで無料で利用可能に改悪されています。

プライオリティ・パスのためにこのカードを保持しているわけではないので良いのですが、ちょっと悲しい。

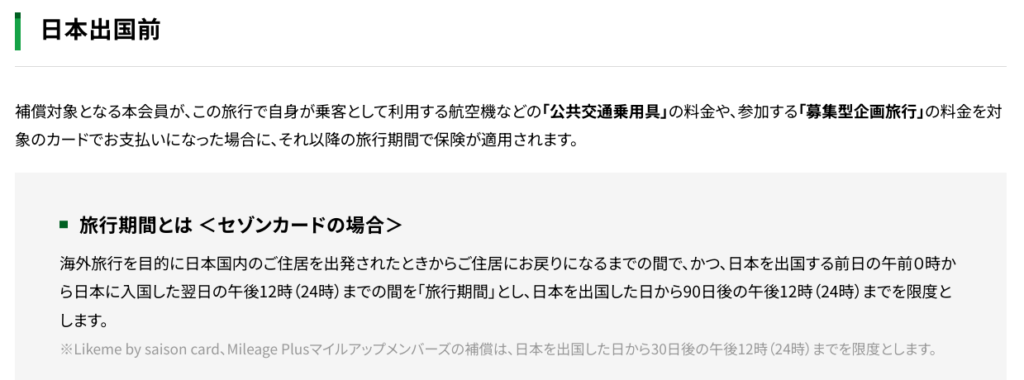

セゾンゴールド・アメリカン・エキスプレス・カード(アメックス)

セゾンゴールド・アメリカン・エキスプレス・カードは本来年会費11,000万円(税込)がかかりますが、2024年11月14日より、インビテーションがなくても誰でも年会費優遇型のカードを申し込めるようになりました。

年会費優遇型は初年度無料で、2年目以降も年間1回の利用で翌年の年会費が無料になります。

1回だけの利用で翌年無料になるなら、ハードルは相当低いです。

こんなにお得なのはもしかすると今だけかも?と思い、すぐに作成しました。

このカードは利用付帯で、補償期間は「出国から90日間」までです。

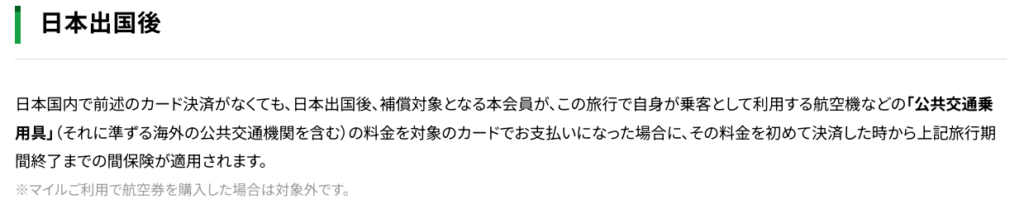

エポスゴールドカード(VISA)

エポスゴールドカードは昔から持っているカードです。

若い頃に下位グレードのエポスカードを持っていたのですが、ゴールドカードのアップグレードのインビテーションがきて、それからずっと年会費無料でエポスゴールドカードを持ち続けています。

年会費は5,000円ですが、年間利用額が50万円以上で翌年以降永年無料となりますので、お得なカードです。

このカードは昔は自動付帯だったのですが、2023年10月から利用付帯に変わりました。

一見デメリットに見えますが、私にとっては好都合です。

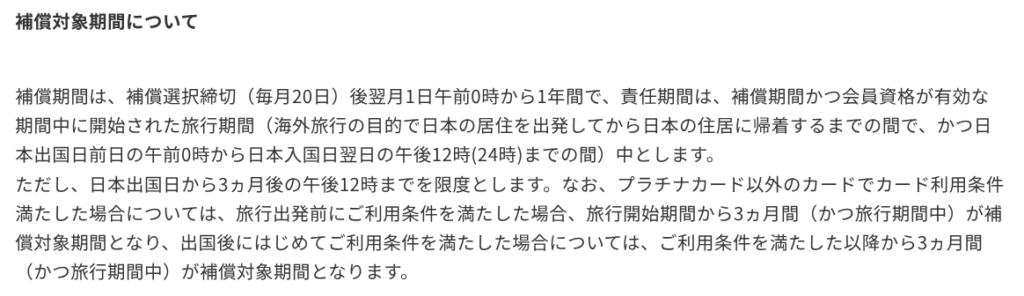

ホームページの情報によると、このカードには以下の特徴があります。

海外に行ってから、このカードで現地の公共交通機関をカード払いすると、カード払いした日から90日間、保険が有効になる(補償期間は日本出国後90日以内という縛りがない)

年会費無料で持てているのに、補償内容はとても良いので、気に入っているカードです。

Delightジャックスカード(マスター)

Delightジャックスカードは年会費無料で所持できるクレカの中で海外旅行保険の補償内容がトップクラスに良いため作成しました。

ホームページを見ると利用条件等についてはっきりとは明記されていなかったので「ジャックスカード海外旅行傷害保険デスク」0120-075830に問い合わせてみました。

保険デスクの情報によると、このカードには以下2点の特徴があります。

- 海外に行ってから、このカードで現地の公共交通機関をカード払いすると、カード払いした日から90日間、保険が有効になる(補償期間は日本出国後90日以内という縛りがない)

- ジャックスカードの中で、同じ国際ブランドを複数持っている場合、その中の1枚の利用付帯を有効にすると、同時に、同じ国際ブランドの全てのカードの利用付帯も有効になる

1に関してはホームページにやんわりとは書いてありますが、はっきりとは明記されていません。

2に関してはホームページに一切記載がありません。

2の特性を活かして、ジャックスカードはDelightジャックスカードだけ持っていき、ジャックス横浜カードは自宅に置いていこうと思っています。

Delightジャックスカードを選んだ理由は、ジャックス横浜カードよりもポイント還元率が高いからです。

ジャックス横浜カード(マスター)

ジャックス横浜カードもDelightジャックスカードと同様の内容です。

ホークスfunカード(VISA)

※このカードは2024年7月をもって新規募集は停止されています。

ホークスfunカードは年会費無料で所持できるクレカの中で、海外旅行保険の補償内容がトップクラスに良いため作成しました。

ホームページを見ると利用条件等についてはっきりとは明記されていなかったので「VJ保険デスク(三井住友海上)」0120−240−057に問い合わせてみました。

すると、「【選べる無料保険】旅行安心プラン(海外旅行傷害保険)」のページに記載されている利用条件及び保証対象期間が、ホークスfunカードにも適用されると説明されました。

ホームページの情報及び保険デスクの説明によると、このカードには以下の特徴があります。

海外に行ってから、このカードで現地の公共交通機関をカード払いすると、カード払いした日から90日間、保険が有効になる(補償期間は日本出国後90日以内という縛りがない)

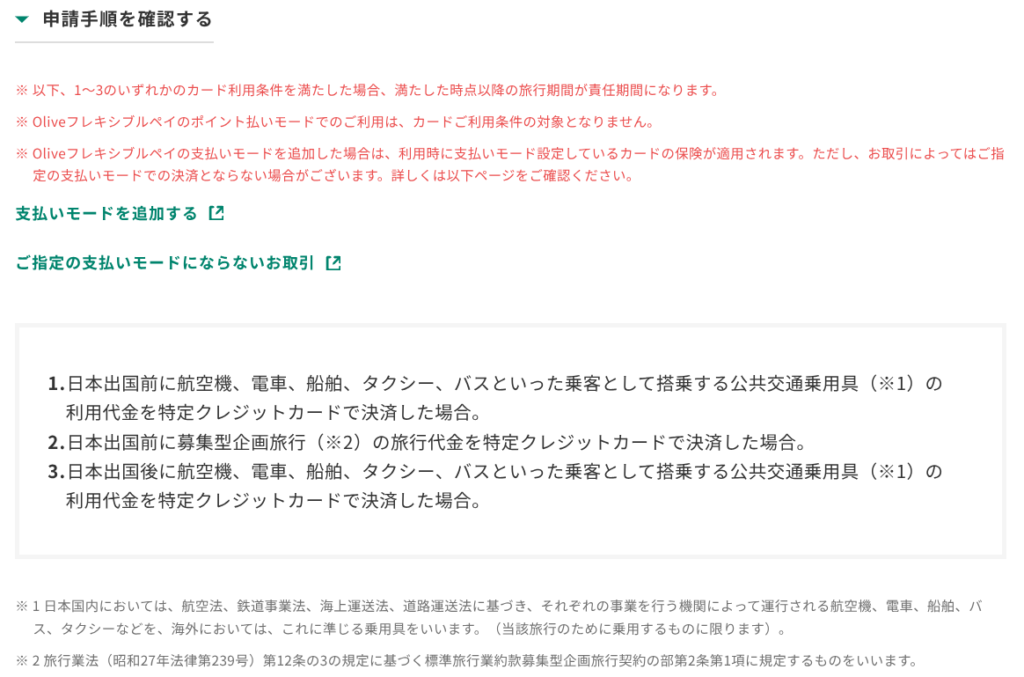

クレカ5枚のそれぞれの補償内容・保険金額をまとめたリスト

| 楽天プレミアムカード | セゾンゴールド・アメックス | エポスゴールドカード | Delightジャックスカード | ジャックス横浜カード | ホークスfunカード | |

|---|---|---|---|---|---|---|

| 保険の条件 | 自動付帯 | 利用付帯 | 利用付帯 | 利用付帯 | 利用付帯 | 利用付帯 |

| 傷害死亡/後遺障害 | 5,000万円 | 5,000万円 | 5,000万円 | 2,000万円 | 2,000万円 | 2,000万円 |

| 1つのケガ・病気につき治療費 | 300万円 | 300万円 | 300万円 | 200万円 | 200万円 | 200万円 |

| 賠償責任 (1事故で) | 3,000万円 | 3,000万円 | 5,000万円 | 2,000万円 | 2,000万円 | 2,000万円 |

| 携行品損害 | 50万円 | 30万円 | 50万円 | 20万円 | 20万円 | 20万円 |

| 救援者費用 | 200万円 | 200万円 | 100万円 | 200万円 | 200万円 | 200万円 |

| キャッシュレス診療 | ○ | ○ | ○ | ○ | ○ | ○ |

| 保険会社 | 楽天損保 | 損保ジャパン | 三井住友海上 | 三井住友海上 | 三井住友海上 | 三井住友海上 |

セゾンゴールド・アメリカン・エキスプレス・カードは上記に加えて、寄託手荷物遅延/紛失費用:10万円と、乗継/出発遅延費用:3万円の補償があります。

ジャックスカードも、寄託手荷物遅延費用:2万円、寄託手荷物紛失費用:4万円と、乗継/出発遅延費用:2万円の補償があります。

これらのカードの中には、外貨両替や海外ショッピングに便利なカードがあります。

詳しい活用方法については、以下の記事で解説していますので、ぜひ参考にしてください!

海外トレッキングで保険は適用される?

事前に確認しておくべきポイント

海外でトレッキングを安心して楽しむためには、出発前に保険の適用範囲や補償内容をしっかり確認しておくことが重要です。以下のポイントを押さえましょう。

クレジットカード付帯保険の確認

お持ちのクレジットカードに付帯している海外旅行傷害保険が、トレッキングにも適用されるかを確認しましょう。

- カード会社に問い合わせる

トレッキングの具体的な内容(場所や時期、必要な装備など)を伝え、保険の適用可否を確認してください - 規約の変動に注意

各カードの保険規約は定期的に変更されるため、最新情報を事前にチェックすることが大切です

補償内容と限度額の確認

万が一の事故や病気に備え、以下を確認しましょう。

- 補償範囲

医療費や救援者費用が十分にカバーされているか - 限度額

想定される費用に対して保険金が不足する場合、追加で保険に加入することを検討しましょう

これらを事前に把握しておくことで、不測の事態にも冷静に対応できます。

登山(トレッキング)が保険の対象になる条件

一般的に、クレジットカード付帯の海外旅行保険では、アイゼンやピッケルを使用する登山は「危険なスポーツ」とみなされ、保険金の支払い対象外となる場合がほとんどです。

そのため、装備が不要なトレッキングルートを選択することが保険適用の条件となります。

私の計画と準備

私自身、以下のトレッキングを計画しています。

エベレストベースキャンプ(EBC)トレッキング(2025年10月)

- 装備について

10月のEBCトレッキングは、積雪がほとんどなく、整備された道を歩くため、基本的にアイゼンやピッケルは不要です - 注意点

氷河上を歩く際に不安定な箇所があるものの、通常の登山靴とストックで十分対応可能です

パタゴニアのトレッキング(2025年11月末~12月上旬)

- 時期

南半球の春から初夏にあたり、一般的なルートでは雪や氷の問題は少ないです - 注意点

天候の急変に備え、防水の登山靴とストックを用意し、最新の気象情報を確認しましょう

アイゼン・ピッケル等を使用した登山の場合の保険適用条件

アイゼン・ピッケル等を使用した登山の場合の保険適用は、引受保険会社によって異なります。

- 楽天プレミアムカード(楽天損保)

保険適用外 - セゾンゴールドアメックス(損保ジャパン)

適用範囲: 山岳登はん中でも疾病治療(高山病も含む)や救援者費用は支払われる

適用外: 傷害治療費や用具への損害は対象外 - エポスゴールドカードなど(三井住友海上)

保険適用外

軽アイゼンを使用した場合の保険適用条件

軽アイゼンを使用した登山の場合の保険適用においても、引受保険会社によって対応が異なります。

楽天プレミアムカード(楽天損保)

- 適用外の可能性が高い

軽アイゼンがアイゼンに含まれるかどうかは事故の状況次第で判断されるが、軽アイゼンもアイゼンに含まれるとみなされる可能性が高く、保険金支払の対象外となる場合が多い

セゾンゴールドアメックス(損保ジャパン)

- 適用範囲

アイゼン・ピッケル必須のルートは対象外だが、安全のため独自判断で使用する軽アイゼンについては保険金支払の対象となる - 特徴

軽アイゼンに対して最も柔軟で寛容な対応をしている印象

エポスゴールドカードなど(三井住友海上)

- ケースバイケースで判断

軽アイゼンがアイゼンに含まれるかどうかは事故の状況次第で判断される

保険会社が現地の状況を詳しく確認し、総合的に判断します - 例

ほとんどの人が軽アイゼンを使用していた場合は、「軽アイゼンが必須の環境」と見なされ、保険が適用外になる可能性が高い

一部の人だけが安全のために軽アイゼンを使っていた場合は、「個別判断による使用」として、保険が適用される可能性が高い

つまり、軽アイゼンの使用が一般的かどうかが、保険適用の判断に影響を与えます

軽アイゼン使用時の注意点と私の経験談

アイゼンやピッケルが必要ないとされているトレッキングルートでも、軽アイゼンを使ったほうが安全な場合があります。

たとえば、以前ヒマラヤのアンナプルナで正月にトレッキングをしたとき、アイゼンやピッケルは不要とされていました。

しかし、軽アイゼンを使ったほうが安全だと判断し、現地で軽アイゼンを借りて歩きました。

氷や雪の上を歩くとき、軽アイゼンがないと非常に危険に感じた経験があります。

また、万が一怪我や病気になった場合に保険が適用されるか不安を感じながら歩いていたことも印象に残っています。

保険適用外の可能性を心配しながらトレッキングをするのは不安が大きいので、事前に保険の適用可否をしっかり確認することが重要です。

追加保険の選択肢

登山ルートが難しい場合や装備の使用が必要な場合、追加の保険加入を検討することもおすすめです。

例えば、海外の保険会社である**セーフティウィング(Safety Wing)**のノマドインシュアランスには、オプションでアドベンチャースポーツ補償を追加でき、これにより標高6,000m以下の登山もカバーされます。

【保険料】

この保険は海外の保険会社なので比較的安価ですが、年齢によって料金が異なります

10〜39歳の場合: 4週間で56.28ドル + アドベンチャースポーツ補償10ドル = 合計66.28ドル

60〜69歳の場合: 4週間で196.84ドル + アドベンチャースポーツ補償10ドル = 合計206.84ドル

【注意点】

保険の請求や契約手続きはすべて英語で行う必要があります

旅行開始後でも加入できるため、現地の状況を見ながら必要に応じて契約することが可能です。

【グローブパートナーVSワールドノマド】海外の会社の海外旅行保険

海外の会社の海外旅行保険は日本の会社よりも安いのがメリットです。

グローブパートナーやワールドノマドといった会社は、24時間365日オンラインで申し込み可能で、出発後の加入や海外在住者の加入にも対応しているため人気があるようです。

- フランスの総合保険代理店ASSETSが提供

- 保険料が安い

- 治療費用無制限

- 緊急歯科治療あり

- 日本語対応

- 携行品補償なし

- オーストラリアの元バックパッカーが設立した会社が提供する保険

- 携行品補償あり

- 延長可能で申し込みが簡単

- 英語のみの対応

コストを抑えたい人はグローブパートナー、携行品補償が必要な人はワールドノマドが適しています。

私は携行品補償が不要なのでグローブパートナーを詳しく調べました。

グローブパートナーの海外旅行保険とは

グローブパートナーの保険料

グローブパートナーの価格表は短期と長期の2つがあります。

旅行期間、年齢、地域によって保険料が異なります。

地域をまたいで旅行する場合は、補償地域を全世界にしなければならないので、ヨーロッパ地域、アジア・オセアニア地域以外で、最初に訪問する国を申込時に選択します。

この価格表の中では、「その他の国」が該当します。

【旅行出発前に補償地域を「その他の国」で契約した場合】

| 補償期間 | 〜35歳 | 36歳〜69歳 |

|---|---|---|

| 3ヶ月 | 177€(約29,000円) | 234€(約38,000円) |

| 6ヶ月 | 354€(約57,000円) | 468€(約76,000円) |

| 12ヶ月 | 708€(約114,000円) | 936€(約151,000円) |

長期の保険は1ヶ月あたり78€で、期間が長くなっても割引はないようです。

日本の海外旅行保険よりだいぶ安いですね。

私は「日本→その他の国」の3ヶ月間×2回を契約する予定です。

グローブパートナーの補償内容

主な補償内容は以下のとおりです。

治療費・救援費用ともに100%補償で、他の補償も手厚いです。

- 医療費補償

入院費、外科手術費、通院治療費、処方箋薬、検査、X線などが100%補償(年間最高額150,000€)※フランスの医療機関の場合例外あり - 緊急歯科治療

虫歯、親知らずの治療は年間最高300€まで補償(事故による歯科治療は年間最高600€) - アシスタンスサービス

救援費用:100%補償

本国への移送費用:100%補償

6日以上の入院時の親族付き添い費用:往復航空券と1泊80€(最大8泊)まで

親族(両親・兄弟)死亡時の緊急帰国費用:帰国航空券 - 個人賠償責任保険

人的損害:最高4,500,000€

物的損害:最高450,000€ - 傷害死亡後遺障害補償

死亡保障:8,000€

傷害後遺障害:30,000€ - その他の補償

捜索費用:最高3,000€

盗難時の金銭貸付:最高700€

裁判補助費用:最高3,000€

グローブパートナーの注意点

グローブパートナーの保険ではカバーされないものもありますので、心配な方はメールで問い合わせてください。

登山やジェットスキーなど危険なスポーツを楽しむ予定がある場合は、それらをカバーする特化型保険に別途加入する必要があります。

- カバーされないスポーツ

登山(ピッケル・アイゼン等道具を使う登山)、ボブスレー、空中競技、ジェットスキー、格闘技等の危険なスポーツ、その他どんなスポーツでも公式競技として参加する場合は、補償されない - 既往症

契約時に予め諸事情を通知する必要があり、既往症については補償対象外 - 海外で車を運転する場合

事故の被害者であった場合はかかった医療費について補償されるが、自動車保険の代わりとなるものではない

また、グローブパートナーの海外旅行保険は、キャッシュレス対応が限定的です。

- 入院の場合は事前電話連絡をすればキャッシュレス対応が可能

- 通院や外来診療の場合は、基本的に現金での立て替えが必要となる

- 保険金の請求プロセスは煩雑で、診断書や処方箋、領収書などの書類を用意し、写真に撮って提出する必要がある

そして、日本を出国後に加入をする場合には以下の注意点があります。

- 誓約書の提出が必要

加入時に「健康で病院に行く予定がない」旨の誓約書を提出する必要がある - 追加費用

事務手数料として保険料の30%が追加でかかる - 加入条件

直前まで同等の補償の医療保険(日本からの海外旅行傷害保険・クレジットカードに付帯している海外旅行傷害保険・現地の医療保険など)に加入していたことが条件となる

最初の3カ月についてはクレジットカードについている保険で付保して、その後すぐグローブパートナーに契約する場合、クレジットカードの補償が切れる前に申し込む必要があります。

日本出国後に加入をする場合でも、日本→その他の国で契約できますが、日本出国前の加入がより手続きがシンプルで安いため、可能な限り出発前に加入することをおすすめします。

私は、7月1日〜9月28日までの3か月契約を日本出国前に、12月27日〜3月26日の3か月契約を9月の一時帰国時に契約する予定です。

この場合、「日本→その他の国」の3ヶ月プランを追加費用なしで契約できます。

【海外療養費制度】日本の健康保険

海外療養費制度とは

日本の健康保険制度は海外でも使えるの?

日本の健康保険に加入している人(国民健康保険・健康保険組合・協会けんぽ等)は、海外で支払った医療費を帰国後に請求し、一部を払い戻してもらうことができる海外療養費制度が利用できます。

【対象疾病】

日本国内での保険適用対象と同じ

【立て替え払い】

海外で急病や怪我により医療機関を受診した場合、患者が一時的に全額を立て替え、その後健康保険組合に請求する

【請求期限】

申請権が発生する日から2年以内に行う

【支給額】

実際に支払った金額と日本国内での同様の診療費を基準にして決定される

- 実際に支払った額(日本円換算)が日本国内での保険診療費より低い場合

支給額 = 実際に支払った額 × 70% - 実際に支払った額が日本国内での保険診療費より高い場合

支給額 = 日本国内での保険診療費 × 70%

【審査期間】

申請から支給までは数ヶ月かかる(約2〜3ヶ月程度)

申請には診療内容明細書、領収明細書、領収書原本、パスポートの写し(渡航期間確認用)等の書類が必要です。

申請先によっては様式が決まっている書類もあるので、HPでダウンロードして医療機関に書いてもらう必要があります。

支給決定日は外国為替換算率によって算出されるため、実際に支払った金額よりも低くなる可能性があります。

医療費の高いアメリカはもちろんのこと、途上国でも外国人向けの設備が整った病院は、日本の医療費よりかなり高額な治療費を請求されることも多いため、海外療養費制度だけで海外に行くのは不十分でおすすめしません。

海外旅行保険の加入は必須です。

海外療養費制度と海外旅行保険は併用可能

海外療養費制度と海外旅行保険は併用することができます。

併用の流れと注意点をまとめました。

- 海外旅行保険で保険金を請求する

- 海外旅行保険で補償されない自己負担分を、海外療養費制度で補うことができる

- 海外旅行保険の保険金を請求する際は、海外療養費制度も申請する旨を保険会社やカード会社に伝えること。また、海外療養費制度を申請する際においても、海外旅行保険の保険金も請求することを伝える

- 領収書などの書類は、両方の申請で必要となります。保険会社に事前に伝えれば、原本でなくコピーでの対応も可能な場合があります

クレジットカード付帯の保険は限度額があります。

私の場合、4月5日〜7月3日と12月27日〜3月26日の合計180日間はクレジットカードの海外旅行保険のみなので、その期間は補償無制限ではありません。

万が一限度額を超えてしまった場合は、自己負担分を海外療養費制度で少しでも補えたらと思います。

まとめ

最近は世界的にインフレが激しく、海外旅行保険の保険代金も年々上昇傾向です。

海外旅行保険料が高いから世界一周はあきらめようかな?と考えている人もいらっしゃるかもしれません。

少しでも保険代を安く済ませたい人は、私のようにクレジットカード付帯の海外旅行保険とグローブパートナー(海外の会社の海外旅行保険)を組み合わせることでお得に旅ができますので、是非検討してみてください。

ただし、クレカの海外旅行保険は利用条件等のルールが頻繁に変わりますので、こまめにチェックが必要です。

カード会社はルールに変更があってもなんのお知らせもせずしれっと変えていることが多々あります。

ルールが変更になってもすぐに対応できるように、プランBを考えておく必要があると思います。

また、クレジットカードの有効期限についても出発前に確認をしておきましょう。

知らないうちに自分が無保険で旅をしていた、ということが無いようにしましょう